Een bedrijf overnemen in India is niet zonder risico's, merkte Johan de Boer, directeur van KROV. De Nederlandse producent van trein-, kantoor en winkelinrichtingen besloot de overname van een productiepartner in de Indiase stad Bangalore te staken na een uitvoerige due diligence.

Laat gedegen onderzoek doen voor u met een Indiase partner in zee gaat

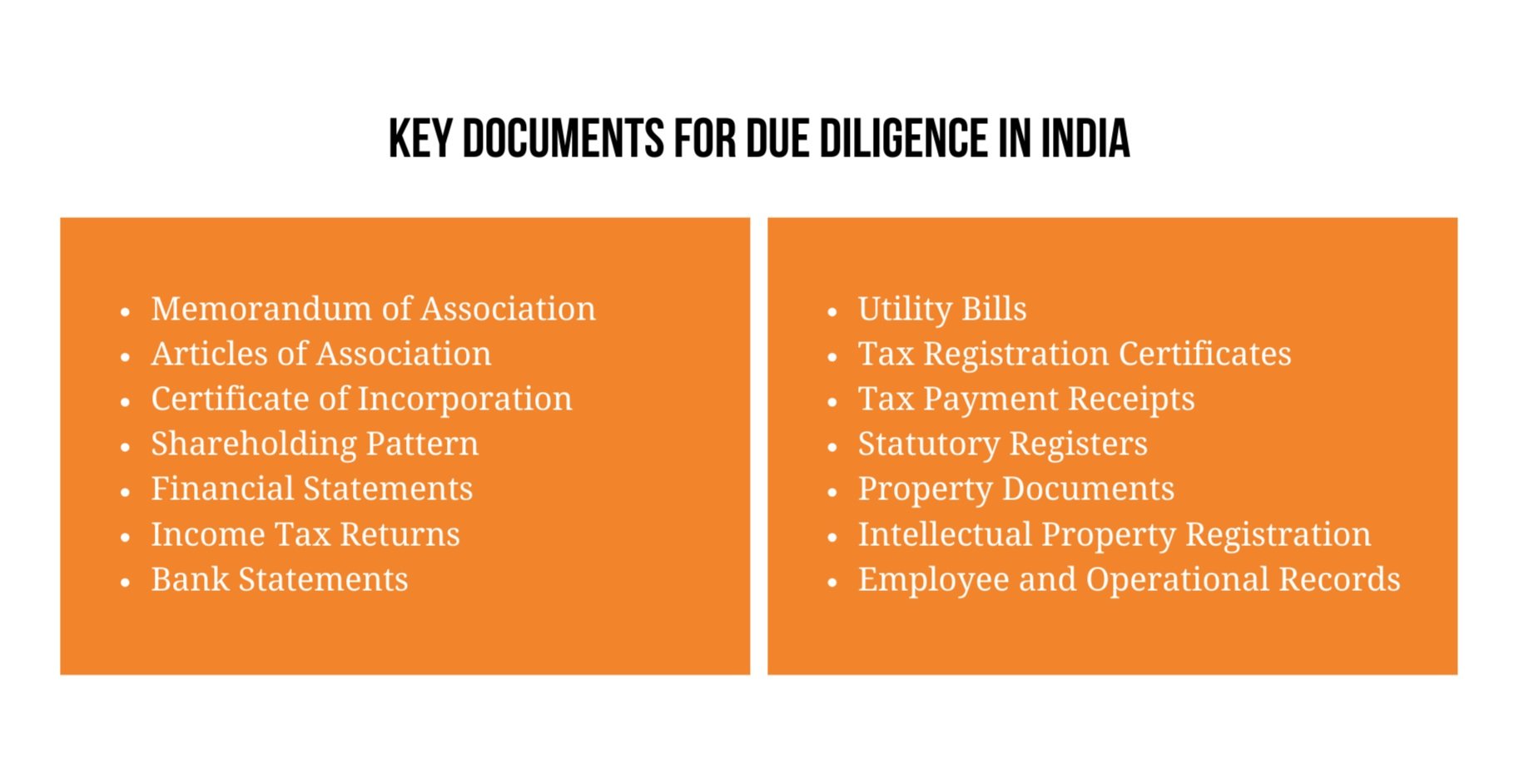

"Aan de producten die het Indiase bedrijf maakt, ligt het niet," blikt De Boer terug. "De kwaliteit is in orde. Wij bieden hun producten aan in Europa en ze verkopen zelf direct aan klanten in Amerika." Nadat de eigenaar had aangegeven het bedrijf te willen verkopen, bezocht De Boer de fabriek in augustus voor een eerste grondige inspectie. Vervolgens startte het due diligence proces, uitgevoerd door een Indiase accountant en een lokale jurist. In december leverden zij hun rapport op met het advies: niet doen.

Zowel op financieel als op juridisch vlak bleek de producent zijn zaken niet op orde te hebben. Die cijfers sloten niet aan bij de rapportage. Dat was volgens De Boer nog overkomelijk, maar de bevindingen van de jurist waren minder onschuldig. Zo bleek het bedrijf verkeerd geregistreerd te staan, kwamen er onregelmatigheden rondom personeelscontracten boven tafel en bleek de administratie en afdracht van sociale lasten niet in orde. "Daarop staan niet alleen forse boetes, als eigenaar kan je daarvoor zelfs de gevangenis in draaien."

Werk met lokale adviseurs

Voor De Boer bevestigt deze ervaring nog maar eens het belang van het aantrekken van goede lokale adviseurs in India. "Als we dit traject zelfstandig hadden uitgevoerd, hadden we dit wellicht niet boven tafel gekregen. Dan ben je plots aansprakelijk voor een bedrijf waarin de zaken niet goed geregeld zijn. Achteraf kan je dat niet herstellen. De consequenties, financieel of erger, zijn dan voor jou." De huidige eigenaar was op zijn zachtst gezegd niet blij dat De Boer af zag van de deal. "Hij probeerde de onregelmatigheden nog af te zwakken, maar ik heb niet voor niets adviseurs ingeschakeld. Het zou stom zijn om tegen hun advies in te gaan."

Toch blijft De Boer geïnteresseerd in de Indiase producent. "Ik weet dat deze fabriek in India kwaliteit levert en de relatief lage productiekosten zijn natuurlijk aantrekkelijk. Daarom hebben we nu een alternatieve route besproken. Wanneer de Indiase eigenaar het bedrijf liquideert, dan willen wij daarna graag het fabriekspand, het machinepark en een deel van de medewerkers overnemen. Daarmee zijn de juridische risico's voor ons weggenomen. De huidige eigenaar heeft daar wel oren naar. We hebben afgesproken daar komend jaar verder over te praten."

Produceren in India heeft interessante voordelen

De Boer heeft nog een andere reden om in India te willen produceren. "KROV heeft wereldwijd een goede reputatie als toeleverancier van treininrichtingen, zoals tafels, stoelen en rugleuningen. India heeft de ambitie om een landelijk netwerk van hogesnelheidstreinen aan te leggen en wij zijn daar via hoofdproducent Kawasaki al over in gesprek. Onze positie is sterker wanneer we een productiefaciliteit in India hebben, want de Indiase overheid wil graag zoveel mogelijk werk in India creëeren. Een Indiase fabriek zou dus ook interessant zijn met het oog op de verkoop daar.”

Wilt u de Indiase markt betreden, maar twijfelt u over wat de beste eerste stap is voor uw bedrijf? Of bent u opzoek naar een lokale partij die u voor u marktonderzoek of due diligence kan uitvoeren?