De Nederlandse vertaling van due diligence is ‘met gepaste zorgvuldigheid’. Anders dan in Nederland, heeft u als koper geen wettelijke onderzoeksverplichting in India. Toch is het cruciaal om de achtergrond van de Indiase partij uitvoerig te screenen, voordat u met uw zakenpartner in zee gaat. Zo voer je een gedegen due diligence uit van een Indiaas bedrijf (Private Limited).

Due diligence in India

Due diligence wordt doorgaans uitgevoerd voorafgaand aan de aankoop van een bedrijf of investering in een bedrijf door de overnemende partij of belegger. Er wordt weleens naar gerefereerd als een boekenonderzoek, maar een goed due diligence proces gaat verder dan alleen het checken van de jaarrekeningen.

Een due diligence helpt bij het nemen van de juiste beslissing en het beperken van de risico's die aan de zakelijke transactie verbonden zijn. Beide partijen sluiten meestal een geheimhoudingsovereenkomst af voordat een bedrijfsonderzoek wordt gestart, omdat tijdens het due diligence-proces gevoelige financiële, operationele, wettelijke en regelgevende informatie wordt onthuld.

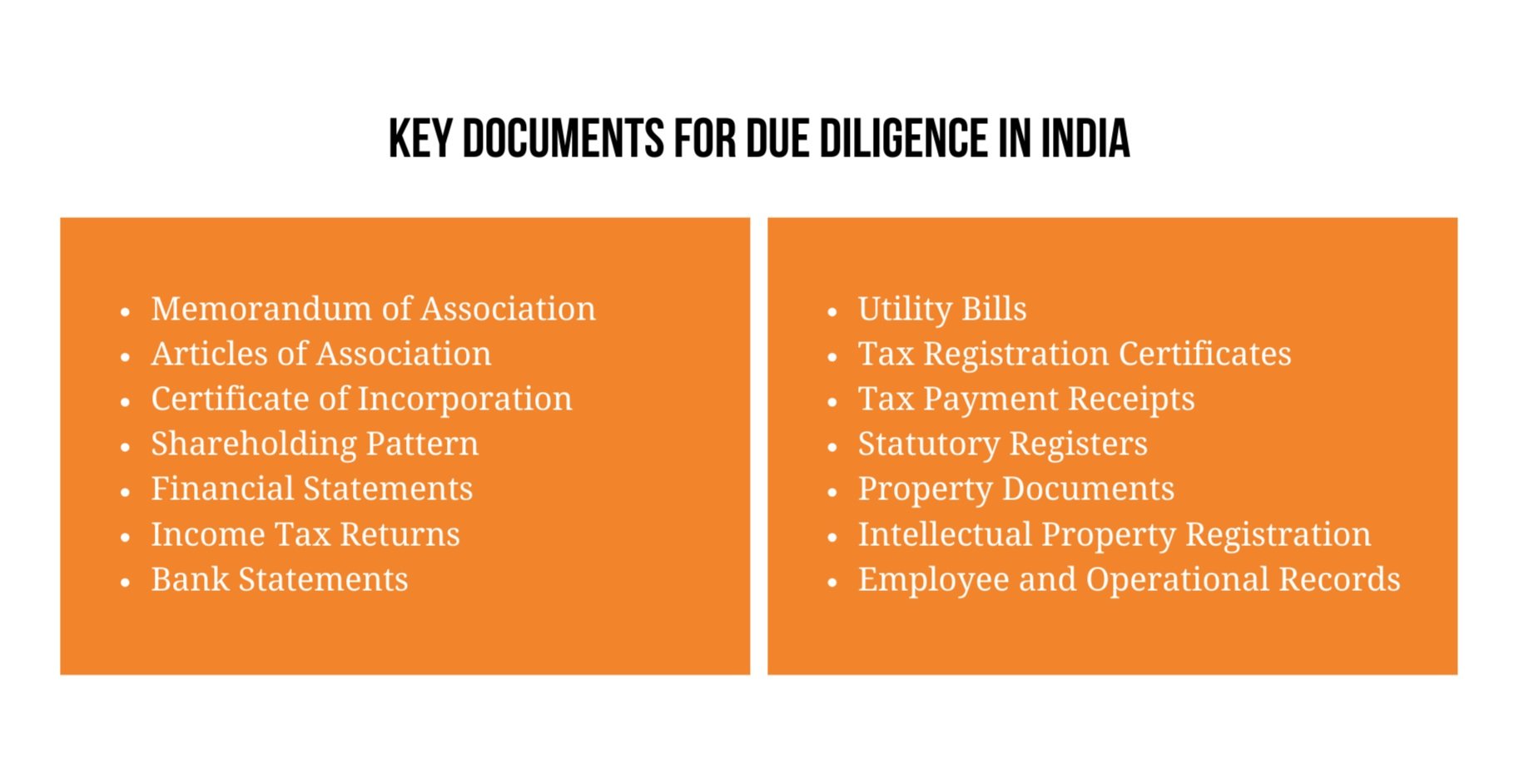

Het is de verantwoordelijkheid van de verkoper van het bedrijf of de aandeelhouder om de documenten en informatie te verstrekken die nodig zijn voor het uitvoeren van een due diligence. In India is dat niet anders. Doorgaans zijn onderstaande documenten vereist voor het uitvoeren van een due diligence bij een private limited. Al deze documenten moeten grondig worden beoordeeld door een deskundige in India om een weloverwogen beslissing te kunnen nemen:

Natrekken van MCA-documenten

Een groot deel van de due diligence van een bedrijf kan worden uitgevoerd met behulp van het Ministerie van Corporate Affairs (MCA). Het MCA reguleert de zakelijke aangelegenheden in India via de Companies Act, 1956, 2013 en andere aanverwante wetten en regels. Alle bedrijven in India moeten hun financiën en gegevens van aandeelhouders indienen bij het MCA. Deze gegevens (master data) van ieder bedrijf zijn dan ook te raadplegen via de website het MCA.

De documenten zijn, alvorens ze worden opgeslagen bij het MCA, goedgekeurd door de Registrar of Companies (ROC). Tegen betaling worden alle documenten die bij de ROC zijn ingediend ter beschikking gesteld. De door het MCA verstrekte informatie is gedurende één dag beschikbaar en wordt verstrekt op grond van de Right to Information Act. De informatie verzameld in deze stap omvat o.a. het volgende:

1. Financiële overzichten;

2. Jaarlijkse verslagen;

3. Juridische procedures tegen de directeur of het bedrijf;

4. Retentierecht op het vermogen;

5. Een eventueel probleem met de niet-naleving wet/regelgeving.

Het gaat hier voornamelijk om documenten die na 16 september 2006 zijn ingediend. Vóór deze datum werden documenten in de fysieke vorm bij de ROC ingediend. Deze documenten werden bewaard in de respectieve ROC en zijn niet online toegankelijk. Om deze documenten te inspecteren, moet men de betreffende ROC bezoeken.

Reputatie

Naast juridische informatie is het verstandig om de reputatie van de onderneming in de markt te onderzoeken. Hoe staat het bedrijf in zijn algemeenheid bekend bij klanten, leveranciers, medewerkers en andere stakeholders? Heeft het bedrijf een goede en betrouwbare naam in de markt? Heeft het bedrijf een goede betalingsreputatie? Is het bedrijf eerder andere strategische samenwerkingen aangegaan en hoe is dat verlopen?

Behalve de eigen website van Indiase bedrijven (meestal Engelstalig), kan de beroepsfederatie van de sector waarin het bedrijf actief is daarvoor een interessante bron van informatie vormen. Daarnaast zijn er in India ook een aantal belangrijke nationale bedrijfsorganisaties, die vaak ook regionale branches hebben. De voornaamste zijn:

Confederation of Indian Industry (CII): www.cii.in

Federation of Indian Chambers of Commerce and Industry (FICCI): www.ficci.com

The Associated Chambers of Commerce of India (ASSOCHAM): www.assocham.org

Chamber of Commerce and Industry (PHD): www.phdcci.in

Ten slotte kunt u op de website van het Credit Information Bureau (India) Limited (CIBIL) de kredietgeschiedenis van een persoon, bedrijf of samenwerkingsverband bekijken. Er kunnen eventuele geschillen/zaken die tegen de onderneming aanhangig zijn gemaakt worden gecontroleerd en ook of ze in het verleden ooit tot een opzettelijke wanbetaler zijn verklaard.

Denkt u aan een fusie, M&A of het opzetten van een Joint Venture?

Samenwerken met een Indiaas bedrijf kan een goede manier zijn om de Indiase markt te betreden. Met een goede Indiase partner beschikt u direct over een uitgebreid netwerk, kennis van de markt en deelt u het bedrijfsrisico’s. Maar aan het opzetten van zo’n samenwerking zitten wettelijke regels en voorwaarden verbonden.

IndiaConnected helpt bedrijven bij het realiseren van fusies, M&A en joint ventures als vertrouwenspersoon en sparring partner. We ondersteunen partijen gedurende het hele proces: van de partner search tot due diligence en de onderhandelingen.

Bent u geïnteresseerd in het vinden van een geschikte partner in India? Of wilt u meer weten over wat er allemaal nodig is voor een overname of joint venture?