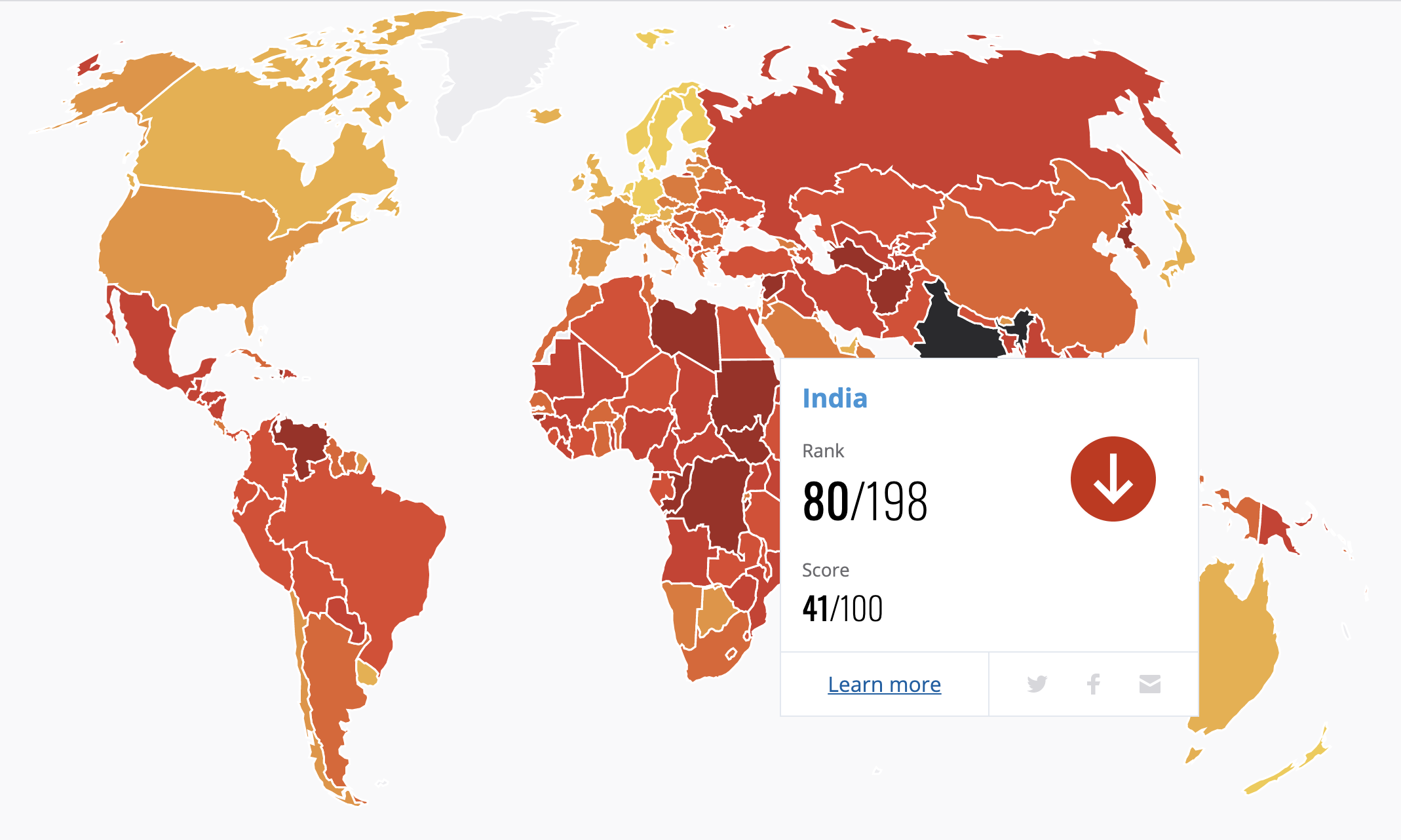

Elk buitenlands bedrijf dat zaken doet in India zal op den duur te maken krijgen met corruptie. Minister-president Modi heeft de afgelopen jaren allerlei veranderingen doorgevoerd om de situatie in het land te verbeteren, maar India staat nog altijd op de 80ste plek in de corruptie index van Transparency International. Als internationaal bedrijf wil je zo ver mogelijk van het betalen van steekpenningen vandaan blijven, omdat dit niet alleen in India, maar ook in eigen land, zware gevolgen kan hebben.

Ieder jaar rankt Transparency International 176 landen wereldwijd op corruptie. India staat op plek 80.

Schoon zakendoen kost tijd

Het is nog altijd niet ongewoon om in India gevraagd te worden naar ‘speed money’, een bedrag dat onder tafel betaald wordt om bijvoorbeeld een vergunning sneller goedgekeurd te krijgen. Ondanks dat het in sommige gevallen lijkt alsof er geen andere oplossing is dan te betalen, raden wij dit internationale bedrijven ten sterkste af. Ten eerste is het natuurlijk verboden en ten tweede is het gewoon mogelijk om schoon zaken te doen in India.

Zo ging het Duitse IT-bedrijf Optanium in India op zoek naar een accountantskantoor dat hun entiteit in India kon opzetten zonder smeergeld te betalen. Het proces van oprichting duurde uiteindelijk wel langer, dertien maanden in plaats van zes, maar zo kon Optanium India wel netjes van start gaan. Een belangrijke tip is daarom om genoeg tijd in te plannen voor het afhandelen van zaken zoals het aanvragen van vergunningen of de vrijgave van uw producten door de douane.

‘Het is makkelijker voor buitenlandse bedrijven om niet mee te werken aan corruptie’

In een interview met Quartz legt Ravi Venkatesan, voormalig voorzitter van Microsoft India en schrijver van het boek ‘Conquering the Chaos: Win in India, Win Everywhere’, uit hoe bedrijven met corrupte situaties om moet gaan. “Het is makkelijker voor een buitenlands bedrijf om niet mee te doen aan de corruptie. Het lokale management kan voet bij stuk houden en zeggen dat steekpenningen betalen in strijd is met hun bedrijfsbeleid. Als er een harde lijn wordt getrokken, dan druipen de omkopers vanzelf af.”

Daarnaast is het hebben van een zeer sterke administratieve afdeling volgens Venkatesan essentieel. “Beman je bedrijf met competente, langdurige administratieve medewerkers die zich staande kunnen houden in discussies met ambtenaren. Veel bedrijven investeren te weinig in deze functies, omdat ze die niet als de kern van het bedrijf zien. In plaats daarvan besteden ze deze administratieve taken uit aan lokale agenten, die de ‘speed money’ wel betalen en het gewoonweg begraven in hun andere uitgaven.”

““Veel bedrijven in India investeren te weinig in administratieve medewerkers. Dat maakt hen kwetsbaar voor corruptie.””

Altijd uw papieren op orde

Gelukkig zijn er steeds meer situaties in India waarbij corruptie volledig is uitgebannen doordat die processen nu geautomatiseerd zijn of beter gecontroleerd worden, zoals het indienen van uw belastingen of het verkrijgen van uw identificatie. Als u ervoor zorgt dat u altijd al uw papierwerk in orde is en u daardoor nooit speciale hulp nodig heeft, kunt u met gemak corruptie ontwijken.

De experts van IndiaConnected kunnen u uiteraard helpen om ervoor te zorgen dat uw bedrijf altijd en op elk terrein compliant is.